Automatisierter Kirchensteuerabzug auf Kapitalerträge

Was glauben Sie, was Ihre Bank glaubt, was sie glauben?

Ab dem 1. Januar 2015 wird das Verfahren zum Einbehalt der Kirchensteuer auf Kapitalerträge von allein laufen, da die Banken die Kirchensteuer auf Kapitalerträge automatisch einziehen und an die jeweilige steuererhebende Religionsgemeinschaft abführen. Die Vorbereitungen zur Neuregelung des Einkommenssteuergesetzes sind damit bereits in vollem Gang und das seit Jahresbeginn 2014.

Was beinhaltet die Kirchensteuer & wer ist kirchensteuerpflichtig?

- Hintergrund: Im GG/ Art. 140 ist festgelegt, dass die Kirchensteuer der Deckung des generellen Kirchenbedarfs der steuerberechtigten Religionsgemeinschaften erhobenen Steuer dient.

- Zweck: Mit Hilfe der Kirchensteuer sollen kirchliche Ausgaben nach Maßgabe der landesrechtlichen Bestimmungen finanziert werden.

- Prinzip: Die Kirchensteuer steht der Landeskirche zu.

- Steuerpflichtige: Kirchensteuerpflichtige sind Bürger und Bürgerinnen, die einer steuererhebenden Religionsgemeinschaft angehören.

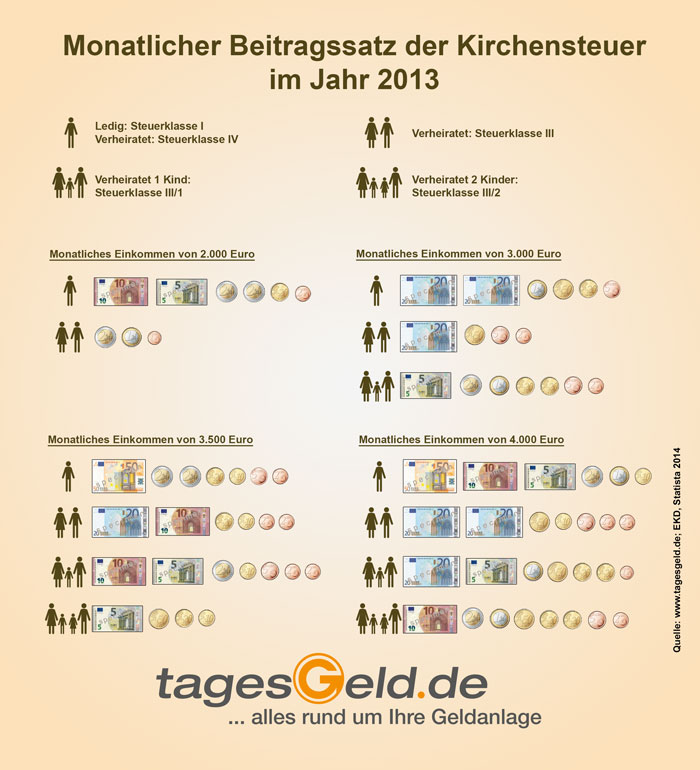

- Höhe der Kirchensteuerpflicht: Der prozentuale Gesamtbetrag der Kirchensteuer unterscheidet sich individuell je nach Bundesland, Wohnbezirk und Einkommen des Kirchensteuerpflichtigen. Bei Ehegatten gleicher Konfession und gemeinsamer Veranlagungen gilt: Die Kirchensteuer wird auf die gemeinsame Einkommenssteuer angewendet.

Bis zum gegenwärtigen Zeitpunkt wird die Kirchensteuer auf Kapitalerträge als Zuschlag zur Abgeltungssteuer erhoben. Dies soll auch so bleiben, nur in vereinfachter Form, in dem die Kirchensteuer nun direkt an der Quelle erhoben werden wird. Kapitalerträge werden seit dem Jahr 2009 mit generell 25 Prozent abgeltend besteuert.

Erhebung der Einkommenssteuer in Deutschland

Die Erhebung der Einkommenssteuer findet in unterschiedlicher Form statt:

- Als Lohnsteuer beim Arbeitnehmer.

- Als Abgeltungssteuer bei Kapitalerträgen.

Bisheriges Verfahren

Mit Einführung der Abgeltungssteuer, blieb die automatisch abgeltend wirkende Kirchensteuer auf Kapitalertragssteuern unbeachtet. Daraufhin wurde übergangsweise für die Kirchensteuer, auf die Kapitalertragssteuer, ein zur Abgeltungssteuer begleitendes Antragsverfahren eingeführt. Dieser gesetzlich vorgeschriebene Antrag zum Verfahren wird dieses Jahr letztmalig von den kirchensteuererhebenden Religionsgemeinschaften genutzt, um mit der Abgeltungssteuer parallel die Kirchensteuer abzuführen. Steuern auf Kapitalerträge werden bis zum 31. Dezember 2014 von den Kapitalgesellschaften und Kreditinstituten einbehalten und direkt an das entsprechende Finanzamt abgeführt. Ab dem 1. Januar 2015 wird das bisherige Verfahren zur Erhebung der Kirchensteuer bei abgeltend besteuerten Kapitalerträgen vereinfacht und modernisiert.

Bis zum 31.12.2014 haben Kirchensteuerpflichtige ein Wahlrecht bzgl. der Informationen zu Religionszugehörigkeit oder Nichtzugehörigkeit.

Automatisiertes Verfahren zum Einbehalt der Kirchensteuer ab 2015

Auch weiterhin werden mit der Abgeltungssteuer sämtliche Erträge von Kapitalanlagen erfasst.

- Nachteil des neuen Verfahrens: Mit dem automatisierten Verfahren können u U. die Bürger benachteiligt werden, die keiner Religionsgemeinschaft angehören und dies bisher nicht offiziell angegeben haben. Denn auf abgeltend besteuerte Kapitalerträge könnte bei jedem Bürger das Missgeschick unterlaufen, dass es durch die Automatisierung zu fälschlichem Einbehalt der Kirchensteuer kommt. Diese muss in der nächsten Steuererklärung vom Finanzamt wieder eingefordert werden.

- Vorteil des neuen Verfahrens: Da das neue Verfahrens zum Ziel hat, die Kirchensteuer möglichst nah an der Quelle einzubehalten und schließlich an die steuererhebende Religionsgemeinschaft direkt abzuführen, wird allen Mitgliedern einer Religionsgemeinschaft Erleichterung geschaffen ihren steuerlichen Pflichten nachzukommen, denn diese müssen keine Anstrengungen mehr unternehmen, da alles in einem automatisierten Verfahren im Hintergrund abläuft.

Realisierung des Kirchensteuer-Verfahrens

Zur Umsetzung dieses Verfahrens werden die Abzugsverpflichteten, d. h. Bankinstitute, Versicherungen, Kapitalgesellschaften etc. (=Abzugsverpflichtete) beim Bundeszentralamt für Steuern in einem automatisierten Verfahren eine Abfrage der Religionszugehörigkeit des jeweiligen Steuerzahlers stellen. Sobald der Abzugsverpflichtete die entsprechende Information erhalten hat, wird er die abzuführenden Steuern einbehalten und direkt an das zuständige Finanzamt übermitteln. Dementsprechend ist jedwede Forderung an die Bank, die Kirchensteuer auf abgeltend besteuerte Kapitalerträge einzubehalten ab dem 1. Januar 2015 für Kirchensteuerpflichtige hinfällig. Der komplette Verfahren zum Einbehalt der Kirchensteuer mit Weiterleitung der Steuern an die entsprechende Religionsgemeinschaft erfolgt automatisch. Die Religionsabfrage der Abzugsverpflichteten beim Bundeszentralamt für Steuern ist in Hinsicht auf datenschutzrechtliche Bestimmungen grenzwertig.

Deswegen gibt es für alle Bürger Deutschlands zwei Möglichkeiten auf die Abfrage persönlicher Daten zu reagieren.

- 1. Möglichkeit: Bei der Bank einen schriftlichen Antrag auf Kirchensteuerabzug stellen. Dann erfolgt die Abfrage beim Bundeszentralamt für Steuern ganz automatisch.

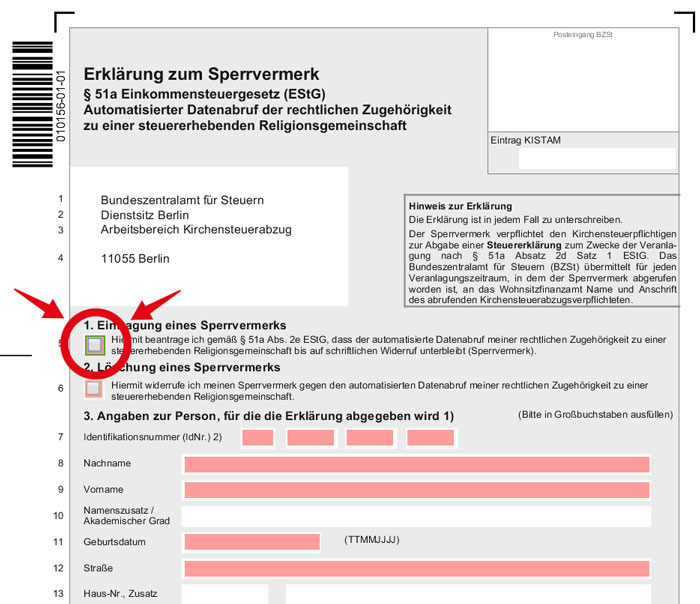

- 2. Möglichkeit: Einlegen eines Sperrvermerks beim Bundeszentralamt für Steuern bis zum 30. Juni 2014. Daraufhin muss in der folgenden Steuererklärung die Kirchensteuer auf abgeltend besteuerte Kapitalerträge beim zuständigen Finanzamt zum Zweck der Festsetzung angeben werden.

Folgende Informationsgrafik stellt den Sachverhalt noch einmal dar.

„Alle Personen, die ihren Wohnsitz im Inland haben, können potenziell Schuldner von Kirchensteuer auf Kapitalertragssteuer sein.“ („Kirchensteuer auf Abgeltungssteuer“. Monatsbericht 21.02.2014, Bundesministerium der Finanzen)

Kirchensteuerabzugsmerkmal (KISTAM)

Der sechsstellige Schlüssel, auch Kirchensteuerabzugsmerkmal (KISTAM) genannt, wird in dem neunen automatisierten Verfahren einmal jährlich von den Abzugsverpflichteten beim Bundeszentralamt für Steuern abgefragt. Der Schlüssel beinhaltet folgende Informationen:

- Religionszugehörigkeit

- den kennzeichnenden Steuersatz

- Bezirk der Religionsgemeinschaft

!! Sollte der abgefragte Bürger keine Religionszugehörigkeit nachweisen, erhält der Abzugsverpflichtete von der Steuerbehörde lediglich einen neutralen Nullwert – eine Information ohne Inhalt, die keineswegs in irgendeine Richtung deutbar ist. !!

Änderung der Religionszugehörigkeit? Regelmäßige KISTAM-Abfrage

Im Zeitraum zwischen dem 1. September und dem 31. Oktober eines jeden Jahres werden die Abzugsverpflichteten die Kirchensteuer-Daten aktualisieren, in dem sie im Abstand von 12 Monaten eine Anfrage an das Bundeszentralamt für Steuern stellen werden. Für den Abzugsverpflichteten gelten jeweils für die erste Jahreshälfte des Folgejahres die Informationen aus dem Vorjahr.

ERGO: Der Abzugsverpflichtete geht vom gleichen Status des Kirchensteuerpflichtigen aus wie im Vorjahr. Änderungen können nur im Nachgang vorgenommen und eventuelle Beträge rückerstattet werden.

Rechtzeitige Ankündigung durch die Abzugsverpflichteten

Die Kirchensteuer-Abzugsverpflichteten haben sich zur fristgemäßen Information über die Einführung des automatisierten Verfahrens und der damit einhergehenden Änderungen verantwortet. Die Frist hält einen ausreichend zur Verfügung stehenden Zeitraum für die Anteilseigner bereit. Zur Vorbereitung der gesperrten Daten muss ausreichend Zeit eingeräumt werden, damit alle Informationen vom Bundeszentralamt für Steuern eingerichtet und rechtzeitig im System vermerkt werden können.

In der Information an den Anteilseigner muss der Hinweis auf Widerspruch (d.h. das Einreichen eines Sperrvermerks) enthalten sein.

Sperrvermerk für Datenabruf bei Bundeszentralamt für Steuern

Im Falle einer Offenbarung von Religionszugehörigkeit besteht ein besonderes Schutzerfordernis. Mit dem Sperrvermerk wird datenschutzrechtlichen Regelungen nachgekommen. Bürger, die persönliche Informationen der Religionszugehörigkeit oder Nichtzugehörigkeit nicht preisgeben möchten, haben mit dem Sperrvermerk beim Bundeszentralamtes für Steuern die Möglichkeit den Abruf und die Auskunft an die Abzugsverpflichteten sperren zu lassen. Religionsbezogene Daten der betreffenden Person können so nicht erfragt werden und das Bundeszentralamt für Steuern gibt als Auskunft einen „Nullwert“. Die Kirchensteuer wird nun direkt an der Quelle abgeführt. Das Bundeszentralamt für Steuern muss die (unbeantwortete) Anfrage des Kirchensteuer-Abzugsverpflichteten an das Finanzamt weiterleiten. „Der Sperrvermerk führt dazu, dass der Kirchensteuerpflichtige beim Finanzamt eine Erklärung zu der auf seine Kapitalerträge abgeführten Kapitalertragssteuer abgeben muss.“ („Kirchensteuer auf Abgeltungssteuer“. Monatsbericht 21.02.2014, Bundesministerium der Finanzen)

VORSICHT! Das Sperrvermerk allein ändert nichts an der kirchensteuerlichen Verpflichtung für Mitglieder steuererhebender Religionsgemeinschaften.

Vorgehensweise bei Eintragung eines Sperrvermerks

Der Antrag auf Sperrung der Angaben zur Religionszugehörigkeit muss bis zum 30. Juni 2014 beim Bundeszentralamt für Steuern eingegangen sein. Die Sperre kann jederzeit widerrufen werden. Da es sich um ein zügiges und verwaltungsarmes Verfahren handelt, muss die Sperrung über ein amtlich vorgeschriebenes Formular erfolgen bzw. über das Online-Portal des Bundeszentralamts für Steuern, welches Sie hier finden.

Halten Sie bei der Veranlassung einer Sperrung ihre Steueridentifikationsnummer bereit!

Fazit

Das automatisierte Verfahren zum Einbehalt der Kirchensteuer auf Kapitalerträge stellt zum einen eine Erleichterung für die Beteiligten (für Kirchensteuerpflichtige, Abzugsverpflichtete etc.) des Verfahrens dar. Zum anderen ist es aber auch eine sehr umstrittene Angelegenheit: Schließlich werden persönliche Daten von Bürgern, die eigentlich unter den Datenschutz fallen, erhoben. Deswegen wurde mindestens die Möglichkeit eines Sperrvermerks eingerichtet.

Bürger, die keiner Religionsgemeinschaft angehören, haben mit dem automatisierten Verfahren u. U. Nachteile. Legen Sie kein Sperrvermerk ein, kann es passieren, dass

• die Kirchensteuer erst einmal an der Quelle erhoben und abgeführt wird. Dieser Fehler kann unterlaufen, auch wenn normalerweise eine Nichtzugehörigkeit beim zuständigen Finanzamt registriert ist.

Sollte die Kirchensteuer fälschlicher Weise einbehalten worden sein, muss dieser Einbehalt in der nächsten Steuererklärung geltend gemacht werden. Das kann u. a. vermehrt in den neuen Bundesländern eintreten, da die Mehrzahl der Bürger keiner Religionsgemeinschaft angehört. Sehen Sie dazu die folgende statistische Erhebung (hier) zur Verteilung der Religionsgemeinschaften in deutschen Bundesländern aus dem Jahr 2011.

Kritische Schlussbetrachtung!!

Laut der deutschen Verfassung ist eine vollkommene Trennung von Kirche und Staat in unserem System vorgesehen. Diesem widerspricht die Kirchensteuer bereits in ihren Grundzügen. Die Kirchensteuer wird durch den deutschen Staatapparat eingezogen.

Ebenso gilt die Religionszugehörigkeit in Deutschland als eine persönliche Entscheidung. Da aber immer wieder die Angabe von Glaubenszugehörigkeit vom deutschen Staat abgefragt wird, gibt es auch hier eindeutige Widersprüche.

Diese persönlichen Auskünfte zur Religionszugehörigkeit werden zudem auf der Lohnsteuerkarte angegeben. Somit ist auch der Schutz der Privatsphäre gefährdet. Alles in allem eine grenzwertige Angelegenheit. So grenzwertig sogar, dass im Rahmen des neu eingeführten automatisierten Einbehalts der Kirchensteuer auf Kapitalerträge zum 1. Februar 2014 eine Petition in den Bundestag einging. In der Petition werden die Bedenken im Hinblick auf den Datenschutz formuliert.

Autor: DH